Le Déficit Foncier : Défiscaliser grâce à la rénovation immobilière en 2023

Ce mécanisme immobilier, peu connu mais efficace, permet au contribuable percevant des revenus fonciers de réduire son impôt sur le revenu grâce aux travaux effectués au sein du bien immobilier… Entretenir et améliorer son patrimoine immobilier tout en défiscalisant : un couple gagnant-gagnant…

Depuis 1993, les déficits fonciers sont directement déductibles du revenu global des contribuables. Ils permettent une défiscalisation forte des revenus fonciers et une optimisation de votre investissement.

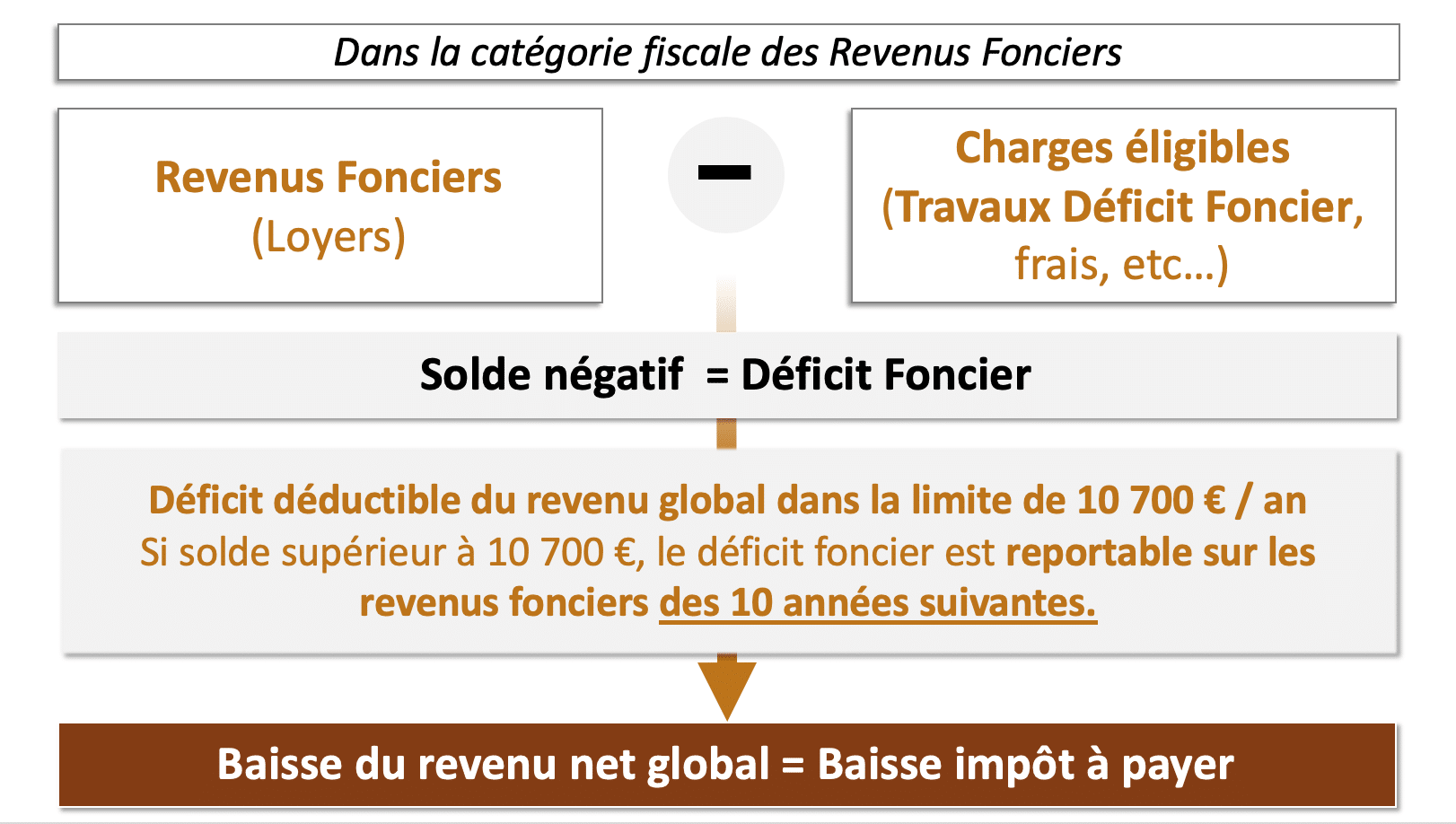

Principe du déficit foncier

Il s’agit d’acquérir un immeuble ancien sur lequel doivent être réalisé des travaux d’entretien, de réparation et d’amélioration. Dès lors, les travaux constitueront une charge fiscalement déductible pour le client investisseur. Le mécanisme du déficit foncier permet de diminuer l’imposition des clients disposant déjà de revenus fonciers.

Le déficit foncier peut être imputé sur le revenu global, dans la limite annuelle de 10 700 € par an lors des années de réalisation des travaux et lorsqu’il résulte de dépenses déductibles du revenu foncier, autres que les intérêts d’emprunts.

La limite annuelle de 10 700 € est appréciée pour l’ensemble des membres du foyer fiscal.

La fraction du déficit qui excède 10 700 € ou qui résulte d’intérêts d’emprunts est reportable sur les revenus fonciers positifs des 10 années suivantes.

Les programmes en déficit foncier proposent des rénovations de très bon standing, avec un strict respect de la réhabilitation et conservation de cachet des immeubles et des appartements.

De 2023 à 2025 : Doublement de plafond du déficit foncier

Le projet de loi de finances rectificative pour 2022 prévoit, sous conditions, un dispositif de revalorisation du montant du déficit foncier déductible du revenu global jusqu’en 2025. Le plafond passe donc à 21 400 €.

Une très bonne nouvelle pour les investisseurs désireux d’optimiser leurs investissements immobiliers anciens, qui s’explique par un objectif politique de baisser le nombre de passoires thermiques (classes E, F ou G), et offrir aux français un parc immobilier locatif de qualité. Cette décision fait également écho à la problématique climatique : baisser les factures énergétiques des locataires et le recours à certaines énergies fossiles (notamment gaz ou fioul).

Un enjeu majeur du logement français puisque 1,6 million de logements sont actuellement loués dans le parc privé sont considérés comme passoires énergétiques (E, F, G).

Conditions à respecter

Plusieurs conditions cumulatives sont à respecter afin de bénéficier de cet avantage complémentaire et limité dans le temps :

- Cette mesure concerne les dépenses de rénovation énergétiques réalisées entre le 1er janvier 2023 et le 31 décembre 2025 et ne s’applique qu’aux dépenses engagées (devis acceptés) par le contribuable après le dépôt de l’amendement, soit le 5 novembre 2022.

- Des travaux visant à la rénovation énergétique sont nécessaires, faisant passer le lot d’habitation d’une classe E,F ou G vers A,B,C ou D.

- Le changement de classe énergétique devant intervenir au maximum au 31 décembre 2025.

Pour quels profils d’investisseurs ?

Le dispositif du Déficit foncier est adapté à toute personne souhaitant se créer un premier patrimoine immobilier dans l’ancien.

L’investissement Déficit foncier est également conseillé pour tout contribuable disposant déjà de revenus fonciers (RF) et souhaitant optimiser sa fiscalité foncière et globale grâce aux travaux déductibles sur les revenus fonciers.

Un investissement immobilier idéal pour préparer sa retraite grâce à l’emplacement recherché de l’appartement : une location et/ou une revente aisées.

Avantages fiscaux

Hors niches fiscales

La plupart des dispositifs fiscaux en vigueur fonctionnent au travers d’une réduction d’impôt, comme la Loi Malraux, ou d’un crédit d’impôt. La loi limite le montant global de ces dispositifs à 10 000 € par an depuis le 1er janvier 2013.

Cette déduction fiscale via le dispositif du « Déficit foncier » ne rentre pas dans cette limite annuelle. Ainsi l’imputation des déficits fonciers ne vient pas diminuer mais compléter l’effet des crédits ou réduction d’impôt dont bénéficie un contribuable.

Charges déductibles

Pour être admise en charge déductible, les dépenses doivent :

- se rapporter à des immeubles ou parties d’immeubles dont les revenus sont imposables dans la catégorie des revenus fonciers,

- avoir été engagées en vue de l’acquisition ou de la conservation du revenu,

- avoir été effectivement supportées par le propriétaire,

- avoir été payées au cours de l’année d’imposition,

- être justifiées.

Charges financières déductibles : les intérêts d’emprunt

Les contribuables soumis au régime réel d’imposition peuvent déduire de leur revenu net foncier les intérêts des emprunts contractés pour les immeubles donnés en location ainsi que les frais d’emprunts.

Les charges engagées en vue de l’acquisition ou la conservation du revenu sont déductibles des revenus fonciers, même si le bien n’est pas encore loué. Il est conseillé de faire une mention manuscrite (dans la déclaration 2042) indiquant l’intention de donner l’immeuble en location.

Ces charges sont déductibles l’année de leur paiement et non l’année de la mise en location.

Les frais d’emprunt sont déductibles au même titre que les intérêts de l’emprunt dont ils découlent.

Il convient notamment de tenir compte :

- des frais de constitution du dossier,

- des frais d’inscriptions hypothécaires ou en privilège de prêteur de denier,

- des sommes versées à un organisme de cautionnement,

- des frais de mainlevée,

- des agios ou commissions de banque,

- des primes relatives à un contrat d’assurance-décès souscrit pour garantir le remboursement de l’emprunt,

- de l’indemnité de résiliation anticipée d’une convention de taux plancher et de taux plafond accessoire à un emprunt à taux variable, dès lors que la résiliation ne modifie pas les modalités de remboursement du capital.

Pour être admis en déduction, les intérêts d’emprunt doivent répondre aux conditions générales de déduction des charges :

- le propriétaire ne peut déduire que le montant des intérêts qu’il a effectivement supportés ;

- les intérêts déductibles sont ceux qui ont été effectivement payés par le contribuable bailleur au cours de l’année d’imposition ;

- la déduction doit être justifiée

Charges non financières déductibles

Les charges non financières déductibles correspondent principalement aux travaux effectués lors de l’opération en déficit foncier.

Les Travaux

Afin d’être considérées comme déductibles, les dépenses de travaux doivent rentrer dans les catégories suivantes :

- d’entretien ou de réparation : qui sont toutes les dépenses destinées à « maintenir ou remettre l’immeuble en bon état pour en permettre un usage normal ».

- d’amélioration : qui ont pour objet d’apporter à un local un élément de confort nouveau ou mieux adapté aux conditions modernes de vie. Les travaux ne doivent pas modifier la structure de l’immeuble.

Ces dépenses sont toujours déductibles lorsqu’elles portent sur des locaux à usage d’habitation exclusivement.

En revanche, certains types de travaux restent non déductibles :

- les dépenses de construction (surélévation, modification sensible du gros œuvre,

- les travaux de reconstruction (réfection complète de la charpente, aménagement à usage d’habitation de locaux préalablement affectés à un

autre usage) ; - les travaux d’agrandissement (travaux augmentant le volume ou la surface des locaux),

- Aussi, les dépenses de réparation, d’entretien et d’amélioration qui sont indissociables des travaux de construction ou reconstruction

Autres frais déductibles

- Les frais de rémunération, honoraires et commissions versés à un tiers pour la gestion des immeubles productifs de revenus fonciers sont déductibles : tel est le cas des frais d’agences immobilières en charge de la gestion locative du bien loué.

- Les primes d’assurance payées par le propriétaire bailleur, peu important leur montant et le risque couvert : risque d’incendie et risques annexes, dégâts des eaux, bris de glace, dégâts causés par la tempête, la grêle ou la neige, dommages causés par le vol ou le vandalisme, dommages causés par une catastrophe naturelle, responsabilité civile du propriétaire-bailleur, notamment les dommages que pourrait causer le bien aux locataires ou aux tiers…

- Taxe foncière

Conditions à respecter

Plusieurs conditions cumulatives sont nécessaires pour bénéficier du dispositif fiscal du « Déficit foncier ».

Déclaration fiscale

Pour déclarer les revenus et les charges de son patrimoine immobilier, le contribuable dispose de deux régimes fiscaux :

Le régime Micro Foncier

Le régime Micro Foncier est placé, de plein droit, sous le régime d’imposition du micro foncier lorsqu’il ne loue pas des biens soumis à des régimes fiscaux spéciaux et que le montant du revenu foncier brut annuel perçu, par l’ensemble des membres de son foyer fiscal, pour les immeubles détenus en direct et les revenus issus de la détention de parts de société, est inférieur à 15 000 € par an.

L’abattement forfaitaire est de 30 %. Il représente l’ensemble des charges relatives aux immeubles concernés. Ainsi, le contribuable ne peut appliquer aucune autre déduction. Il ne peut pas tenir compte des charges qu’il a réellement acquittées.

Lorsque le revenu foncier brut excède 15 000 €, les revenus fonciers devront alors être déterminés selon le régime réel d’imposition.

Le régime réel : Obligatoire pour le Déficit foncier

Lorsque le contribuable relève du « régime micro » (de plein droit), il peut opter pour le régime réel si cela se révèle plus avantageux, comme s’il doit effectuer beaucoup de travaux ou des intérêts d’emprunt très importants : un montant de charges à déduire plus important que le montant correspondant à la déduction issu de l’abattement de 30%.

Le régime au « réel » est une option : aucun formalisme particulier n’est requis, le dépôt d’une déclaration 2044 suffit. L’option est globale c’est à-dire qu’elle s’applique à l’ensemble des revenus fonciers du contribuable. Le régime réel prend effet l’année au titre de laquelle l’option a été prise. L’option est valable pour une période minimale de 3 ans et est irrévocable.

Dans le cadre d’un investissement en Déficit Foncier, l’option au régime réel est obligatoire.

La location de l’appartement rénové

Durée de location minimale

L’imputation des déficits fonciers sur le revenu global n’est définitivement acquise que si le contribuable ou la société loue l’immeuble, destine l’immeuble à la location et, le cas échéant, que le contribuable conserve les titres de la SCI jusqu’au 31 décembre de la 3ème année suivant celle au titre de laquelle l’imputation a été pratiquée.

Type de bail

Le bail conclu entre le bailleur et le locataire doit être un bail basé sur la loi de 1989 qui régit les rapports entre les parties. Le bien immobilier loué doit être de type « nu ».

Déclaration des revenus fonciers à partir de 2019 : Prélèvements à la source

Les revenus fonciers constituent l’une des catégories de revenus de l’impôt sur le revenu. Ils sont additionnés aux autres revenus pour former le revenu global et seront soumis à un acompte (non libératoire) à compter du 1er janvier 2019.

L’acompte sera prélevé directement sur le compte bancaire désigné par le contribuable en principe le 15 de chaque mois sauf option pour un prélèvement trimestriel (le 15 février, 15 mai, 15 août et 15 novembre).

L’assiette de l’acompte est constituée des revenus fonciers imposés au barème progressif de l’impôt sur le revenu au titre de la dernière année pour laquelle l’impôt a été établi : les acomptes exigibles de janvier à août de l’année N sont établis sur la base des revenus imposés au titre de l’année N-2 les acomptes exigibles de septembre à décembre de l’année N le sont sur la base des revenus imposés au titre de l’année N-1.

En cas de début de mise en location, le contribuable peut indiquer à l’administration fiscale un acompte à prélever ou, en fin de location, il peut demander à ne plus verser l’acompte.